【投資考察】結局バルチック海運指数は投資に使えるのか?「海運バブル」の再来はあり得るのか?

現在は2024年11月24日(日)です。以前、海運銘柄が盛り上がった時期に、「バルチック海運指数(BDI)と日本の代表的な海運銘柄の株価の相関性や今後の見通し」について考察した記事を書きました。3年ほどが経過した今なお少なからぬアクセスがあり、個人投資家からの関心の根強さがうかがえます。また昨今SNSやYouTubeなどオンラインメディアで発信されている内容を見ていると、このバルチック海運指数に関する勘違いが多く見受けられるので、アップデートの記事を執筆することにしました。

※本記事はあくまで筆者の個人的な認識・考察・感想を文字におこしただけのものであり、読者への助言や売買の推奨を意図するものではありません。特定の情報ソースを鵜呑みにして思考停止で金融商品を売買しないでください。投資判断は全て自己責任でお願いします。

バルチック海運指数とは?

まずは簡単に振り返りです。

ロンドンにある「バルチック海運取引所(Baltic Exchange)」が算出・公表している外航不定期船(外航ばら積み船)の運賃の総合指数のこと。英語表記「Baltic Dry Index」の略で「BDI」とも呼ばれます。世界各国の海運会社やブローカーなどから運賃や用船料を聞き取って算出され、毎営業日のロンドン時間13時(日本時間22時、サマータイム期間中は21時)に公表されます。1985年1月4日を1000として算定しており、国際的な海上運賃の指標となっています。株式市場でも、不定期船を主力とする海運会社との株価連動性が高いうえ、世界経済や商品価格の先行指標とされていることもあり注目されています。

バルチック海運指数の詳細や算出方法については、下記の記事に詳しく記されています。本記事ではこれ以上の深堀りはしません。バルチック海運指数についての解像度を高めたい方は下記をご参照ください。

2021年の海運バブルとは何だったのか

2021年、大手海運三社の株価が短期間で50%~70%台後半という驚異的な上昇を記録し、株式市場を大いに賑わせました。この背景にあったのは、コロナ禍明けの経済再開で海上運送量が拡大したことによる、海運市況(傭船料)の高騰でした。大手海運三社が共同出資するコンテナ船航行会社「オーシャンネットワークエクスプレス(ONE)」の利益が急拡大したことを受け、海運大手三社は、2022年3月期、2023年3月期と、二期連続して歴史的な好業績をおさめます。

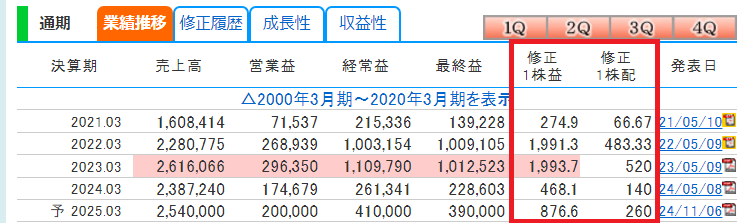

下記は日本郵船の直近数年の決算です。

2021年3月期から2022年3月期にかけて、一株あたり利益(EPS)が274.9円から1,991.3円と、8倍近くに急拡大しています。一株あたりの配当金も66.67円から483.33円と同様の急増を記録しました。EPSも配当金も8倍したのなら、あくまで理論上は株価が8倍以上になっても不思議ではありません。

「海運バブル」のほとぼりが冷めた今なお、注目され続けるバルチック海運指数

MoneyBox.comで指数の検索ランキングを確認してみると、2024年11月24日時点で、SOX指数に次いで第二位となっています。

これは、VIX指数やナスダック、ダウといった名だたる指数よりも検索されていることを意味します。「海運バブル」のほとぼりが冷めて久しいですが、根強く注目を集めています。

「バルチック海運指数」と日本の主要な海運銘柄の連動~その後いかが?~

前回の記事では、2020年後半から2021年5月頃にかけての期間における、バルチック海運指数と日本の主要な海運銘柄の株価との相関関係について考察しました。

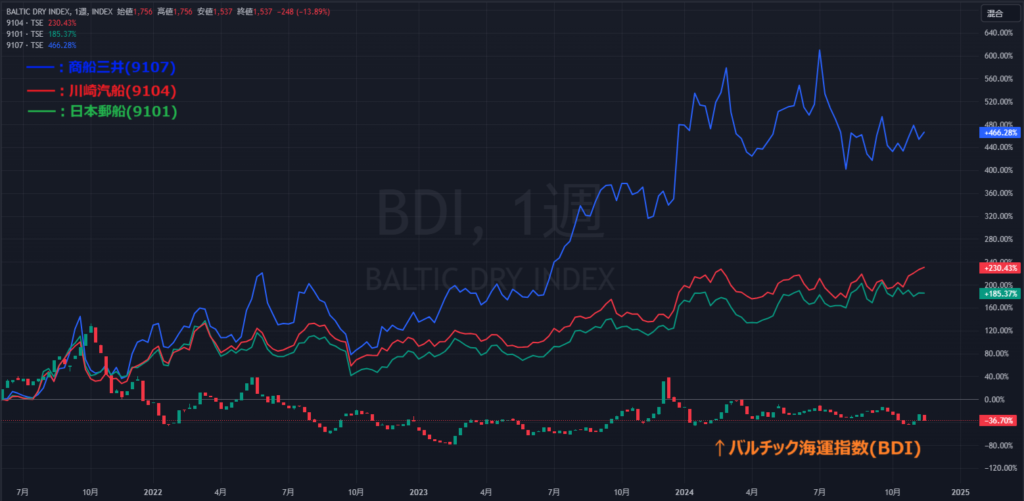

本章では、それ以降の動きを確認しておきたいと思います。2021年6月頃を起点として、日本の海運大手三社の株価とバルチック海運指数を比較してみます。

海運大手三社の株価は2021年9月に高値をつけた後に調整局面に入りましたが、その後新高値を更新しています。一方で、バルチック海運指数は2024年11月現在も、当時の高値を超えることがないまま、4割近く下がった水準をヨコヨコしています。

ドライバルク船の賃料が落ち着いた水準で推移する一方で、純粋に海運大手三社のビジネスが順調に成長していると捉えられます。

当時と比較して、現在はバルチック海運指数と海運大手三社の株価との相関性は大きく低下しており、投資の判断材料として活用できる水準にはないと考えるのが妥当そうです。

結局「バルチック海運指数」は投資に使えるのか?

結局バルチック海運指数を見ていてれば投資で儲けることはできるのでしょうか。結論から言うと、日本の株式市場に関していえば、バルチック海運指数を見ていても、投資で儲けることはなかなか難しいというのが筆者の意見です。

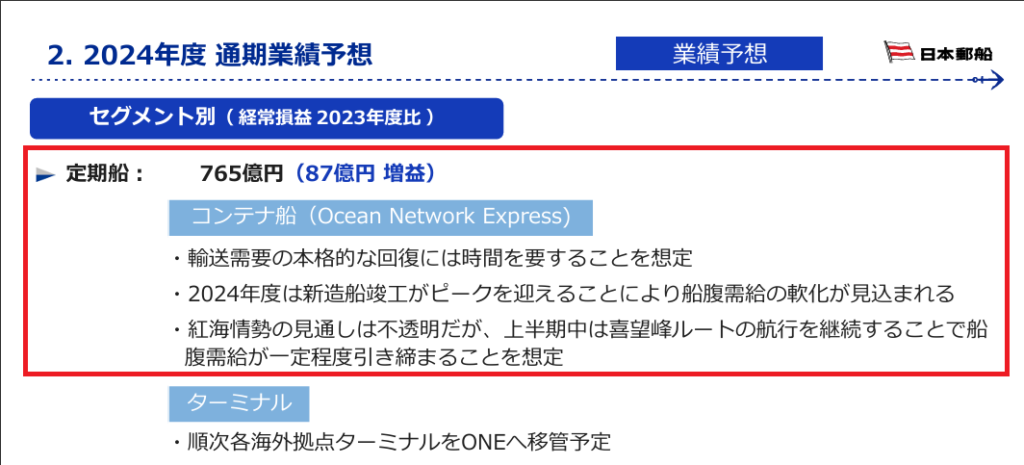

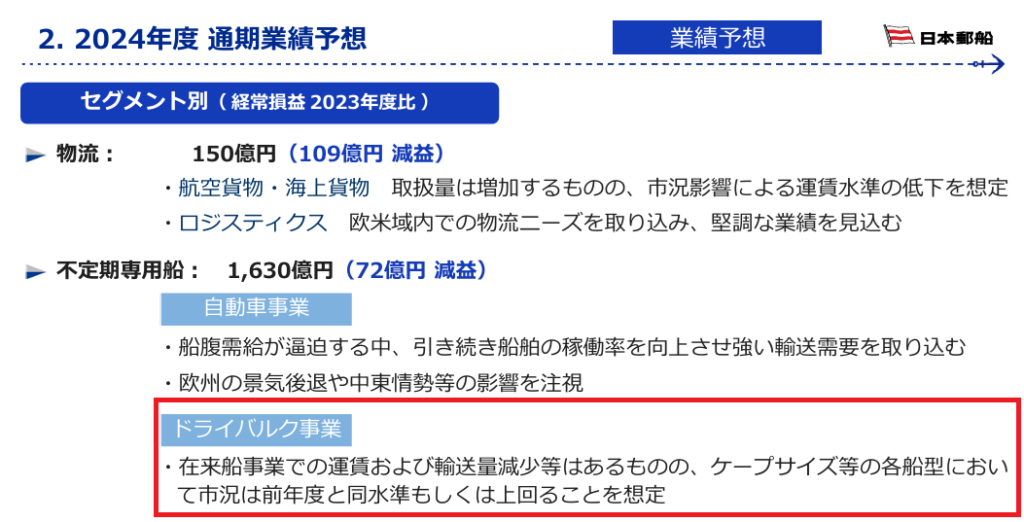

まず前提として認識しておかなければならないのは、バルチック海運指数は「ドライバルク船(主に、石炭、鉄鉱石、穀物を運ぶ船舶)」の海運運賃を表す指数であり、この「ドライバルク船」は「コンテナ船」とは全くの別物であるという点です。日本郵船の決算説明資料を見てみると、両者は異なるセクターに分類されています。「コンテナ船」が「定期船」のセクターに含められているのに対し、「ドライバルク事業」は「不定期専用船」セクターに含められています。

SNSやYouTubeを見ていると、「バルチック海運指数が上がる→コンテナ船の運賃が上がる→ONEの利益が拡大する→海運大手三社の株価が上がる」という認識の方をたくさん見ますが、これは誤りです。バルチック海運指数が示しているのは「ドライバルク船」の運賃であり、「コンテナ船」の運賃ではないためです。

2021年から2022年にかけて海運銘柄の株価が上昇したのは、あくまで「ドライバルク船もコンテナ船も含めてあらゆる種類の船舶運賃がまとめて急騰したことによる一時的な業績改善」が原因であり、バルチック海運指数と日本の海運大手三社の株価が直接的に必要十分の関係性であった訳ではないというのが筆者の理解になります。

もちろん、海運大手各社はドライバルク事業も営んでいますから、ある程度は株価との関係性はあります。あくまでドライバルク事業もコンテナ船ビジネスも、各社のビジネスポートフォリオの一角に過ぎない、という意図になります。

バルチック海運指数を投資アイデアとして活用するのならば、「石炭、鉄鉱石あるいは穀物の輸送を目的としたドライバルク船」を主軸に据えてビジネスを展開している海運企業を探すのが有効と考えます。一方で、コンテナ船の運賃を、特定の資源やエリアに偏らず汎用的にうまいこと表す指数が存在しないため、仕方なくバルチック海運指数を見ている、という市場参加者も少なからずいると考えられます。

「海運バブル」の再来はあり得るのか?

「海運バブル」の再来はあり得るのか?という問いに対しては、Noということはできないと考えます。結局は需要と供給の関係性の中でのビジネスです。分子となる貨物の数量が急激に拡大する、あるいは分母となるコンテナ船の数量が逼迫するといった要因によってコンテナ船の運賃が急騰することがあれば、これらを運営してビジネスを展開する海運企業の株価も一時的な上昇を記録することは十分考えられます。