機関投資家の空売りに乗っかってショートで爆益したい

ウルカの碧い海(@asagi_labo)です。

ここ数ヶ月、ジーネクストのチャートに注目しています。2021年3月に上場ゴールを決めて以来、ひたすら叩き売りに叩き売られ、この頃ようやく落ち着きつつあります。のみならず、大口による買い集めと思われる出来高急増、移動平均線の収束、ボリンジャーバンドの収束等々、そろそろ一発来るのでは?と思わせるような動きを見せており、ムラムラしつつ監視しております。

しかしながら、曰く、「株、結局地合い。」と。私のような弱小個人投資家がどれだけ祈ったところで、結局株価を動かしているのは大口の機関投資家。とはいえ、できれば機関投資家の動きにおんぶに抱っこで、お小遣いを稼ぎたい。できることなら爆益したい。という訳で、日々の株価の動向とあわせて、karauri.netで機関投資家の空売り動向をチェックしています。

今回はジーネクストに関する機関投資家の空売り動向をチェックしている中で、機関投資家が空売りを仕掛ける条件である可能性があるコンディションをいくつか見つけましたので、シェアしていきたいと思います。

株価と空売りポジションの相関分析

それでは、実際にジーネクスト(4179)の株価と機関投資家の空売りポジションの推移を相関分析し、機関投資家の行動原理を紐解いていきます。時価総額の低い小型銘柄に対しては、機関投資家は思い切ったアクションを取れません。結果として、金額は小さく、スピードは遅くなり、個人が機関投資家の行動原理を分析するのに適したコンディションが出現します。

【前提】時価総額が小さい銘柄に対して機関投資家は大規模に仕掛けない

そもそもですが、ご存知の通り、機関投資家はこのような超小型銘柄に対して大きく仕掛けることはめったにありません。影響力が大きすぎるため、そして、顧客への説明責任を果たすことの難しさが背景にあります。

ジーネクストの時価総額は、2022年5月末時点で約18億円となっています。ジーネクストの場合も、2021年12月以降、およそ4ヶ月にわたって、どの機関投資家もこの銘柄に対する空売りのポジションを持っていない時間が続いていました。

逆に、このような小型銘柄に対して機関投資家がアクションを仕掛ける場合は、機関投資家の数は少なく、各社のアクション(新規空売りと手仕舞い)が追いやすくなります。それはつまり、機関投資家の生態を分析しやすい状況であると考えます。

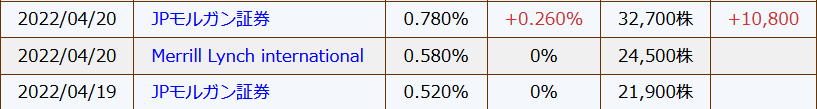

本稿執筆時点で、2022年に入ってからジーネクストに対して空売りを仕掛けたのは下記の4社のみです。残高割合も概ね1%未満で推移しており、アクションの回数の少なさもあいまって、動向が追いやすい状況です。

| 新規ポジション建て日 | 機関投資家 |

|---|---|

| 2022/04/19 | JPモルガン証券 |

| 2022/04/20 | Merrill Lynch international |

| 2022/04/25 | Credit Suisse AG |

| 2022/05/06 | モルガン・スタンレーMUFG |

【動向その1】株価が突然急騰、各社対応を見送る

2022年3月29日から4月4日にかけて、ジーネクストの株価は70%を超える急上昇を見せます。ボリンジャーバンド+3σを上抜ける場面もありましたが、各機関投資家は様子見に徹し、空売りを仕掛けた機関投資家はいませんでした。

このことから、下記の可能性が考えられます。

時価総額が非常に小さい銘柄の株価が材料なく急騰した場合、機関投資家はポジションを取らず、動向を静観する。

【動向その2】株価再急騰、JPモルガンとメリルリンチが参戦

2022年4月18日、ジーネクストの株価は再度急騰し、ストップ高をつけます。これといった材料は見受けられませんでした。

この翌日の4月19日、まずJPモルガンが空売りポジションを取りました。この日、ジーネクストの株価は大幅なギャップアップで寄り付きますが、最終的に大引けにかけて出来高を伴う大陰線を形成します。これを受けてその翌日の4月20日には、メリルリンチが空売りポジションを取りました。

この2社の動きから、下記の可能性が考えられます。

機関投資家は、不可解な急騰(材料なしストップ高等)があった場合、空売りポジションを取る。

機関投資家は、不可解な急騰の直後に出来高を伴った大陰線が形成された場合、空売りポジションを取る。

【動向その3】株価調整、クレディ・スイスが参戦

ジーネクストの株価はその後軟調に推移し、4月22日の金曜日にかけて連続で陰線を形成します。金曜日の終値ベースで、ジーネクストの株価は100日移動平均線を割り込みました。これを受けて、その翌営業日である4月25日に、クレディ・スイスが空売りポジションを取りました。この日、ジーネクストの株価は終値ベースで75日移動平均線を割り込みました。実体とほぼ同じ長さの上髭を形成したことから、上を目指したが、大きな売り圧力に抑え込まれたという印象を受けます。

クレディ・スイスの動きから、下記の可能性が考えられます。

機関投資家は、株価が特定の移動平均線を割り込んだ場合、空売りポジションを取る。

機関投資家は、株価が特定の移動平均線に接近した場合、移動平均線を割り込ませるために空売りポジションを取る。

【動向その4】各社売り増し、株価はヨコヨコ

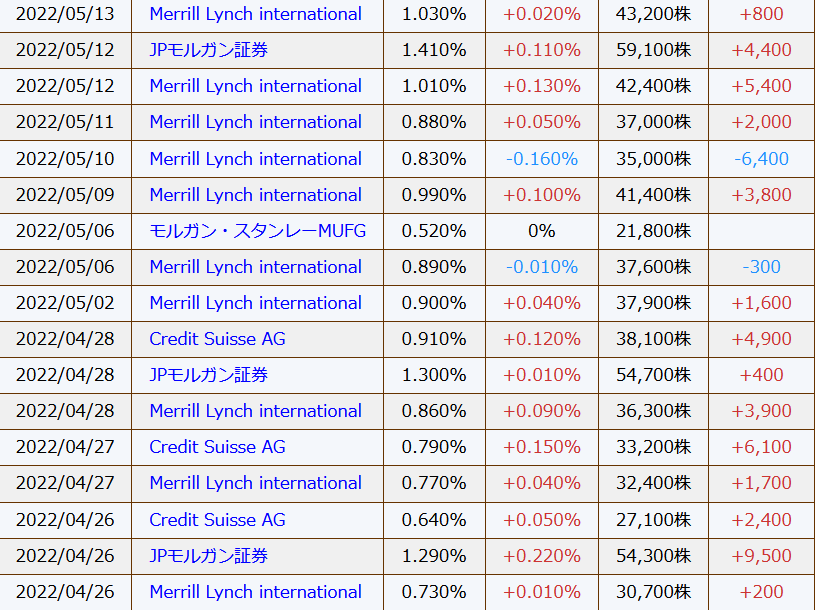

株価が75日移動平均線割れたことを受け、各社は4月26日から5月13日にかけて執拗に売り増ししていきます。ゴールデンウィーク前ということもあってか株価は軟調に推移し、出来高も細ります。

各社の動きから、下記の可能性が考えられます。

機関投資家は、株価が特定の移動平均線を割り込んだ場合、空売りポジションを積み立てていく。

【動向その5】モルガン・スタンレー参戦

5月6日にモルガン・スタンレーが新規に空売りポジションを取りました。この場面でポジションを立てた理由がよく分かりませんが、絞り出すならば、75日移動平均線のブレイクを試みるも、タッチすることなく反落し、移動平均線を完全に下回る形でローソク足が3本形成された(=反転上昇がない)ことを確認して、というところでしょうか。

モルガン・スタンレーの動きから、下記の可能性が考えられます。

機関投資家は、株価が特定の移動平均線を割り込んだ後、反転上昇がないと思われる場合、空売りポジションを取る。

【動向その6】赤字決算発表、悪材料出尽くしで各社手仕舞い

5月13日はジーネクストの通期決算の発表日でした。この日の場中、JPモルガンとクレディ・スイスは空売りポジションの解消を始めました。

ジーネクスト <4179> [東証G] が5月13日大引け後(15:05)に決算を発表。22年3月期の連結最終損益は4億2100万円の赤字(前の期は1億8100万円の黒字)に転落した。なお、非連結決算に移行する23年3月期の業績見通しについては売上高(6億8500万円)、配当(無配)以外は開示しなかった。

直近3ヵ月の実績である1-3月期(4Q)の連結最終損益は9300万円の赤字(前年同期は1億2500万円の黒字)に転落し、売上営業損益率は前年同期の42.7%→-50.6%に急悪化した。

めちゃくちゃ印象の悪い発表内容ですが、翌日、ジーネクストの株価はギャップアップから始まり、最終的に前日比プラスで引けます。結果的に悪材料の出尽くしという形になったようです。

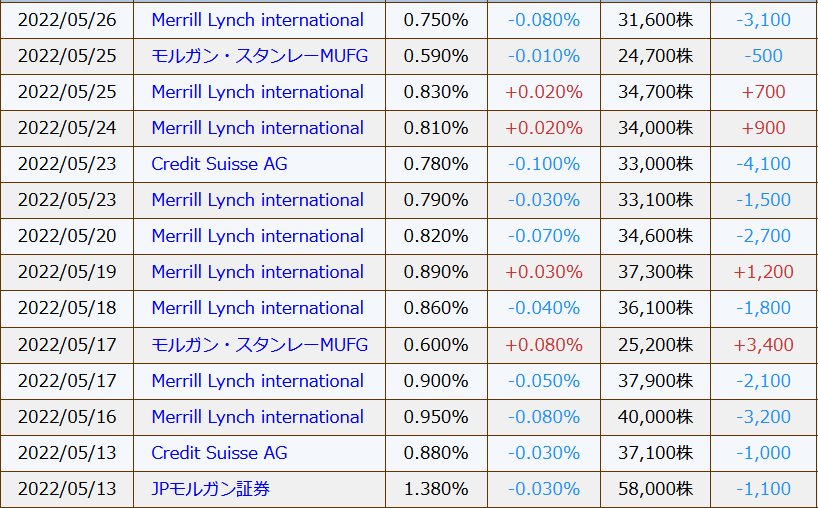

この結果を受けて、各社は空売りポジションの解消を進めていきます。その中で5月17日にモルガン・スタンレーが、5月19日にメリルリンチが追加の空売りポジションを取っていますが、何故このような動きをしたのかは不明です。

各社の動きから、下記の可能性が考えられます。

四半期ごとの決算発表を受け、結果的に「悪材料出尽くし」となった場合、機関投資家は空売りのポジションを縮小する方向に舵を切る。

決算発表後であるにも関わらず出来高が非常に少なく、各社とも買い戻しに苦労しているような印象を受けます。一日あたり1000株とか2000株とか、少ない日では500株とか、もう普通の個人投資家と変わらないレベルで、ちまちまと買い戻しを進めています。

【動向その7】買い戻しが進む中、節目で再度空売り

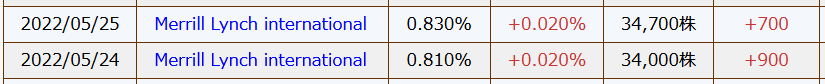

各社の空売りの買い戻しが進む中で株価が少しずつ上昇していき、5月23日の終値ベースでは、25日移動平均線と75日移動平均線を上方向にブレイク、50日移動平均線にタッチという形になりました。これを受けてその翌日の5月24、そして25日と、2日続けてメリルリンチが空売りポジションを取りました。

メリルリンチの動きから、下記の可能性が考えられます。

機関投資家は、株価が移動平均線を割り込んだ後、移動平均線にタッチした(or一定以上接近した)場合は、空売りポジションを積み増す。

まとめ

本記事では、2022年3月29日から5月26日にかけてのジーネクストの株価の推移と、機関投資家の空売りポジションに関するアクションを確認しました。この結果、まず確実に言えることとしては、下記が挙げられます。

下記の機関投資家は、時価総額が非常に小さい銘柄に対しても空売りポジションを取ることがある(必ず取るとは言えない)

- JPモルガン証券

- Merrill Lynch international

- Credit Suisse AG

- モルガン・スタンレーMUFG

続いて、各種データを相関して分析した結果、可能性として言えることとしては、下記が挙げられます。

機関投資家は、時価総額が非常に小さい銘柄の株価が材料なく急騰した場合、空売りポジションを取らず、動向を静観する。

機関投資家は、不可解な急騰(材料なしストップ高等)があった場合、空売りポジションを取る。

機関投資家は、不可解な急騰の直後に出来高を伴った大陰線が形成された場合、空売りポジションを取る。

機関投資家は、株価が特定の移動平均線を割り込んだ場合、空売りポジションを取る。

機関投資家は、株価が特定の移動平均線に接近した場合、移動平均線を割り込ませるために空売りポジションを取る。

機関投資家は、株価が特定の移動平均線を割り込んだ場合、空売りポジションを積み立てていく。

機関投資家は、株価が特定の移動平均線を割り込んだ後、反転上昇がないと思われる場合、空売りポジションを取る。

機関投資家は、株価が特定の移動平均線を割り込んだ後、その移動平均線にタッチした(or一定以上接近した)場合は、空売りポジションを積み増す。

感想

それぞれの機関投資家の会社の中で、どんなポジション・年齢の人がこんな時価総額もボラティリティも小さい銘柄を触っているのだろうという点に興味を持ちました。

日々の出来高が少なすぎるため、どこかの機関投資家が空売りポジションを立てれば株価は下がり、手仕舞えば株価は上がっています。ジーネクストの場合、機関投資家と株価の動きには、明らかな相関関係が見えてしまっています。

現状では、どの機関投資家も大きなアクションを取ることができないでしょう。

結果、大きなリターンが期待できる訳でもないし、ヘッジにもならないし、リスクだけ取って特にメリットがありません。おまけに、ポジションを立てたは良いものの、出来高が少なすぎて、買い戻しに苦労する始末。中の人は相当センスが無いと思います。

とはいえ、一般の個人投資家が見ている指標で、しかも意外とシンプルな論理で、機関投資家の行動原理は説明できるのかなと思いました。様々な銘柄で機関投資家ごとの動向を追っていくことで、各社の行動原理をより紐解いていくことができるのではないかと、思わぬ展望を得られましたので、今後はこの観点からの考察を進めて行きたいと思います。